美國通膨降溫,那為何比特幣和股票仍然下跌?

美國通膨數據公布了數月來最大的下行驚喜。然而,比特幣和美國股市並未出現持續反彈,反而在美國交易時段內大幅下跌。

這種價格走勢令許多交易者感到困惑,但圖表指向一個熟悉的解釋,其根源在於市場結構、倉位配置和流動性,而非宏觀基本面。

美國CPI數據公布後發生了什麼

11月整體CPI年增率降低到2.7%,遠低於3.1%的預測。核心CPI也低於預期,為2.6%。

從表面上看,這是2025年最利好風險資產的通膨數據之一。市場最初的反應符合預期。比特幣跳升至89,000美元區域,而標普500指數在數據公布後不久也大幅上漲。

但這波漲勢並未持續。

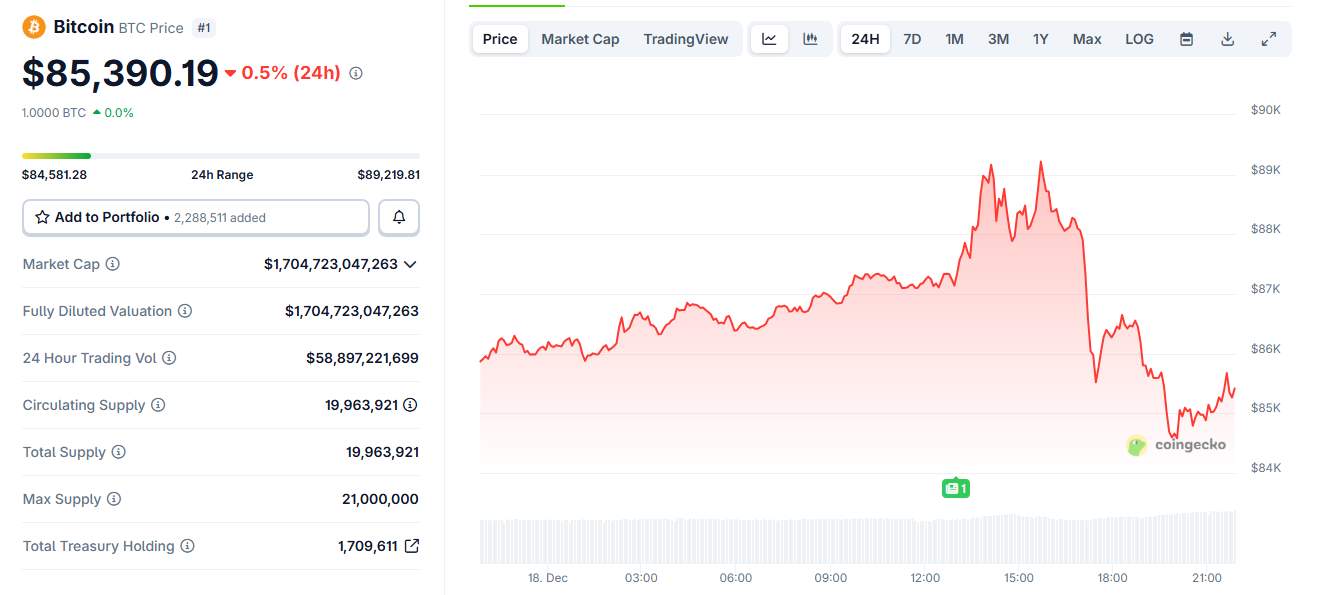

比特幣價格在美國CPI數據公布後短暫上漲後下跌。來源:CoinGecko

比特幣價格在美國CPI數據公布後短暫上漲後下跌。來源:CoinGecko

在CPI數據公布後約30分鐘內,比特幣急劇反轉。在觸及盤中高點89,200美元附近後,BTC大幅下跌,滑落至85,000美元區域。

標普500指數走勢相似,盤中出現劇烈波動,在穩定之前抹去了大部分CPI驅動的初始漲幅。

標普500指數在美國CPI數據公布後大幅下跌後反彈。來源:X/Kobeissi Letter

標普500指數在美國CPI數據公布後大幅下跌後反彈。來源:X/Kobeissi Letter

加密貨幣和股市的同步反轉意義重大。這表明此次波動並非針對特定資產或情緒驅動,而是結構性因素。

比特幣主動賣出量說明了一切

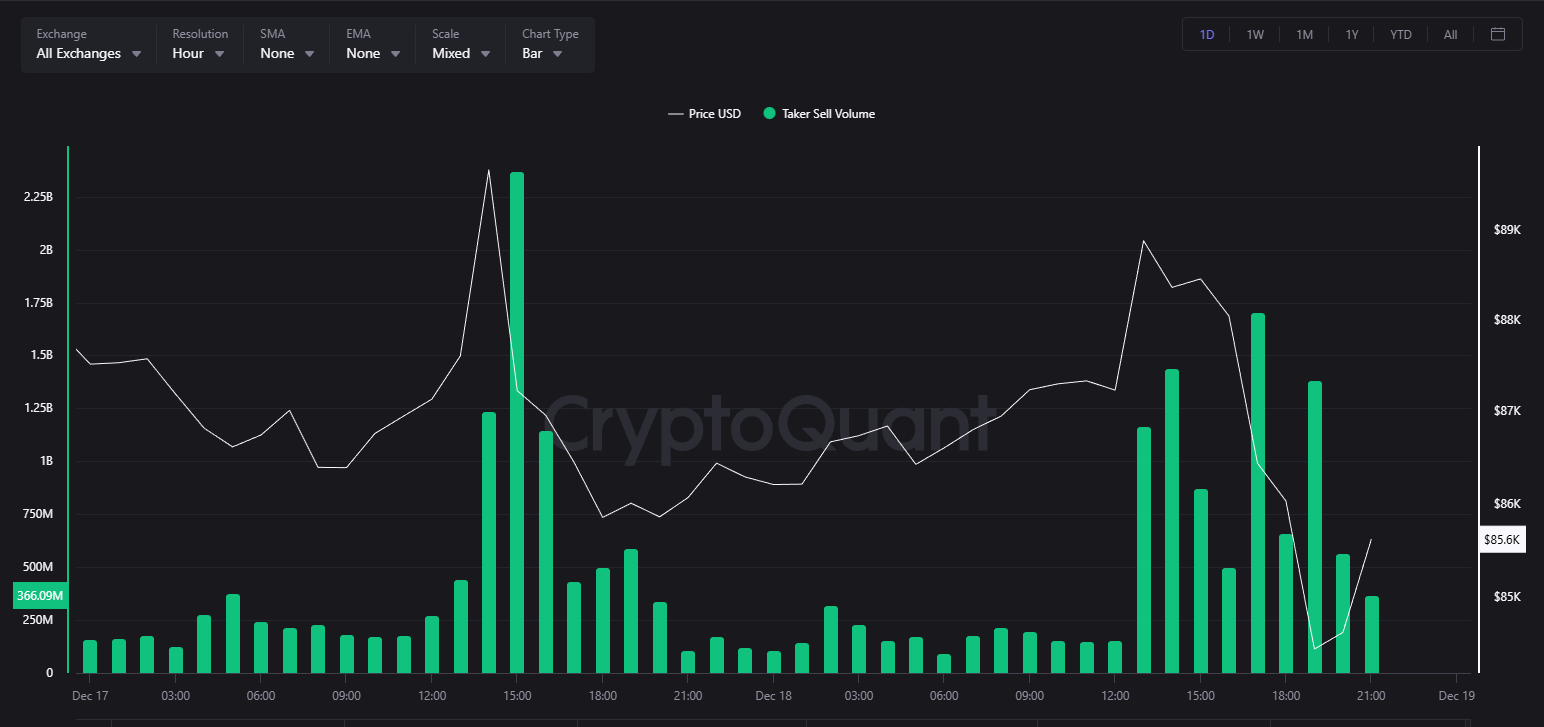

最明顯的線索來自比特幣的主動賣出量數據。

在日內圖表上,正當比特幣向下突破時,主動賣出量出現大幅激增。主動賣出反映了市場訂單打擊買盤——這是激進的賣出行為,而非被動的獲利了結。

這些激增集中在美國市場交易時段,與跌勢最快的階段同時發生。

12月18日所有交易所的比特幣主動交易量。來源:CryptoQuant

12月18日所有交易所的比特幣主動交易量。來源:CryptoQuant

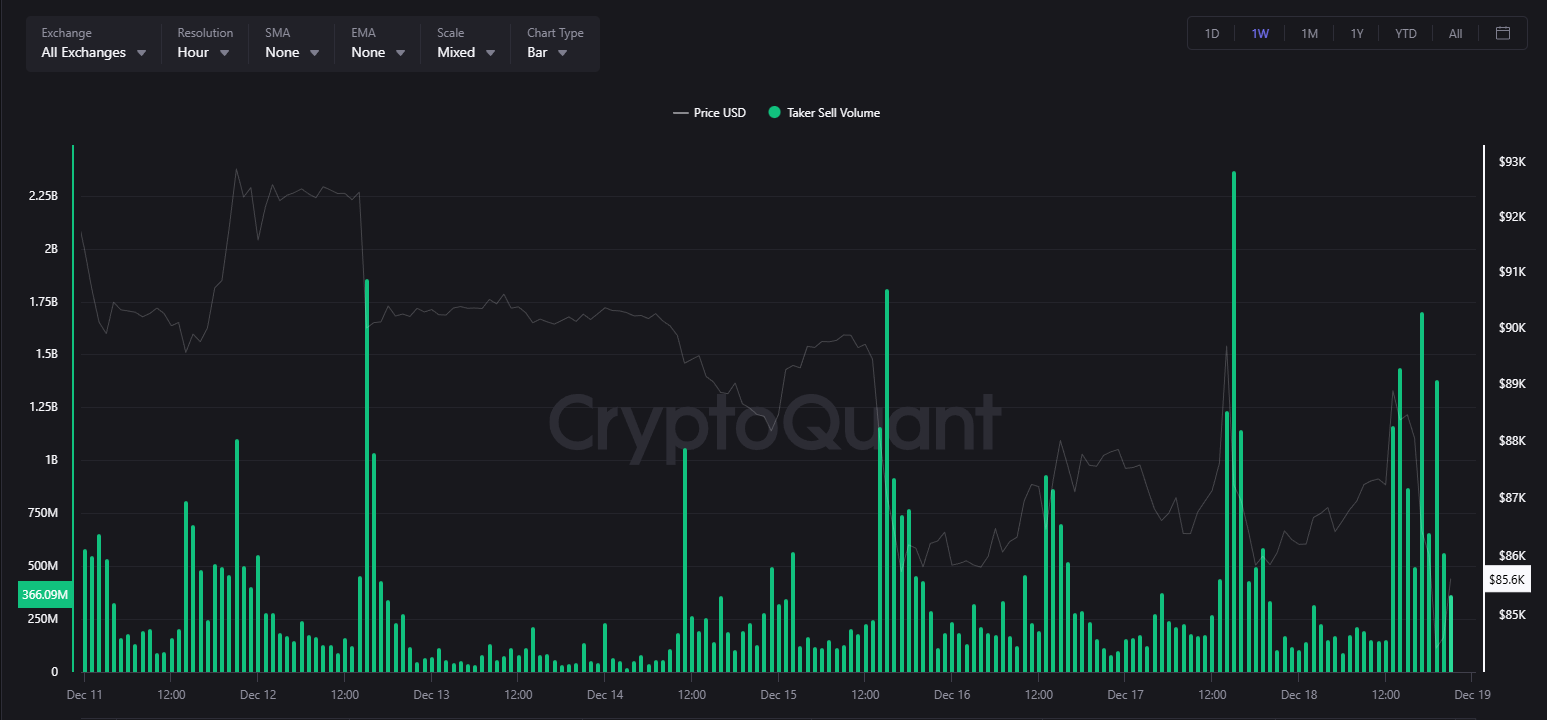

週線圖強化了這一模式。過去一週內多次出現類似的賣方爆發,通常發生在高流動性時段,顯示這是反覆出現的強制或系統性賣出,而非孤立的散戶退出。

這種行為與清算級聯、波動率目標策略和演算法去風險一致——一旦價格開始對槓桿倉位不利,這些因素就會加速。

過去一週所有交易所的比特幣主動交易量。來源:CryptoQuant

過去一週所有交易所的比特幣主動交易量。來源:CryptoQuant

為什麼「好消息」成為觸發因素

CPI報告並非因為糟糕而引發拋售。它引發波動是因為數據太好。

溫和的通膨短暫增加了流動性並收窄了價差。這種環境讓大型參與者能夠有效地執行大額交易。

比特幣最初的上漲可能碰到了密集的掛單區、止損點和短期槓桿。一旦上漲動能停滯,價格反轉,觸發了多頭清算和止損出場。

隨著清算來臨,被迫的市場賣出放大了這一走勢。這就是為什麼跌勢加速而非逐步展開的原因。

標普500指數的盤中劇烈波動顯示了類似的動態。宏觀數據公布期間的快速下跌和反彈模式通常反映了交易商對沖、選擇權Gamma效應和系統性資金流即時調整風險。

這看起來像是操縱嗎?

圖表並不能證明存在操縱。但它們顯示了通常與止損掃盪和流動性抽取相關的模式:

- 快速移動至明顯的技術水平

- 流動性改善後立即反轉

- 崩盤期間出現大規模激進賣出

- 與美國交易時段高度吻合

這些行為在高槓桿市場中很典型。最可能的驅動者不是個人,而是大型基金、做市商以及在期貨、選擇權和現貨市場運作的系統性策略。他們的目標不是控制敘事,而是執行效率和風險管理。

在加密貨幣市場,槓桿仍然很高,流動性在關鍵時段之外迅速萎縮,這些資金流動可能看起來很極端。

這對未來意味著什麼

拋售並未使CPI信號失效。通膨確實降溫了,隨著時間推移,這仍然對風險資產有利。市場經歷的是短期倉位重置,而非宏觀反轉。

在短期內,交易者將關注比特幣能否在近期支撐位上方穩定,以及隨著清算結束,賣方壓力是否會減弱。

如果主動賣出量減少且價格保持穩定,CPI數據可能仍會在未來幾個交易時段顯現其影響力。

您可能也會喜歡

虎珍堂「森之院」開幕!百年老宅化身靜謐院落 打造地瓜故事新風景

阿聯酋制定規則監管博彩產業