US$ 1 bilhão em tokens fora de circulação: por que a queima do HYPE não convenceu o mercado

- Hyperliquid quer retirar US$ 1 bilhão em HYPE, cerca de 13% da oferta.

- Cantor Fitzgerald vê o protocolo como exchange geradora de caixa, não só token DeFi.

- Mesmo assim, o HYPE caiu a mínimas de sete meses com a forte concorrência nos perpétuos.

A Hyperliquid pretende retirar cerca de US$ 1 bilhão em HYPE da oferta, o equivalente a 13% dos tokens em circulação. Mesmo assim, o ativo caiu para mínimas de sete meses.

Um relatório da Cantor Fitzgerald vê o protocolo como uma exchange geradora de caixa, não apenas um token DeFi. Ainda assim, investidores seguem priorizando métricas de volume visíveis.

Concorrência crescente pressiona métricas visíveis

Durante boa parte de 2025, a Hyperliquid liderou o mercado de DEXs de contratos perpétuos. Entretanto, esse domínio passou a ser questionado no segundo semestre.

Plataformas como Aster, Lighter e edgeX lançaram campanhas agressivas de pontos e recompensas. Como resultado, atraíram traders interessados em incentivos, não em posições direcionais.

Entre junho e novembro, o volume mensal combinado dessas rivais saltou de US$ 103 bilhões para US$ 638 bilhões. No mesmo período, a Hyperliquid avançou pouco, de US$ 216 bilhões para US$ 221 bilhões.

À primeira vista, os dados sugerem perda de participação. Entretanto, a Cantor Fitzgerald discorda dessa leitura.

Segundo o banco, grande parte do volume concorrente é inflado por operações circulares. Já a Hyperliquid concentra liquidez orgânica, visível no open interest, e não apenas no volume nominal.

Queima de US$ 1 bilhão tenta redefinir a narrativa do token

Além disso, a Hyper Foundation apresentou uma proposta estrutural. A ideia é declarar como definitivamente inacessível o endereço do Assistance Fund. Esse fundo acumulou cerca de 37 milhões de HYPE, adquiridos com taxas do protocolo. Em valores atuais, isso representa quase US$ 1 bilhão.

Tecnicamente, esses tokens nunca puderam ser movimentados. Não existe chave privada associada ao endereço. Portanto, qualquer recuperação exigiria um hard fork.

A proposta formaliza essa condição. Validators se comprometeriam a nunca aprovar mudanças que liberem esses tokens. Assim, o mercado passaria a tratá-los como efetivamente queimados.

Na prática, a oferta total cairia cerca de 13%. Além disso, métricas como FDV ficariam mais alinhadas à realidade econômica. Embora seja, em parte, uma mudança de percepção, isso importa no mercado cripto.

HYPE como ação de exchange, não apenas token DeFi

O relatório da Cantor Fitzgerald vai além da queima. Para o banco, o HYPE funciona como uma ação com recompra contínua, financiada pelas taxas do protocolo.

Somente em 2025, a Hyperliquid processou quase US$ 3 trilhões em volume, gerando cerca de US$ 874 milhões em taxas. Grande parte dessa receita retorna ao mercado via recompra de tokens.

Entretanto, o cenário depende de retomada de crescimento. O preço segue pressionado. Sem avanço claro de market share, a queima e o relatório funcionam mais como defesa de valor do que como gatilho de alta no curto prazo.

O post US$ 1 bilhão em tokens fora de circulação: por que a queima do HYPE não convenceu o mercado apareceu primeiro em BitNotícias.

Você também pode gostar

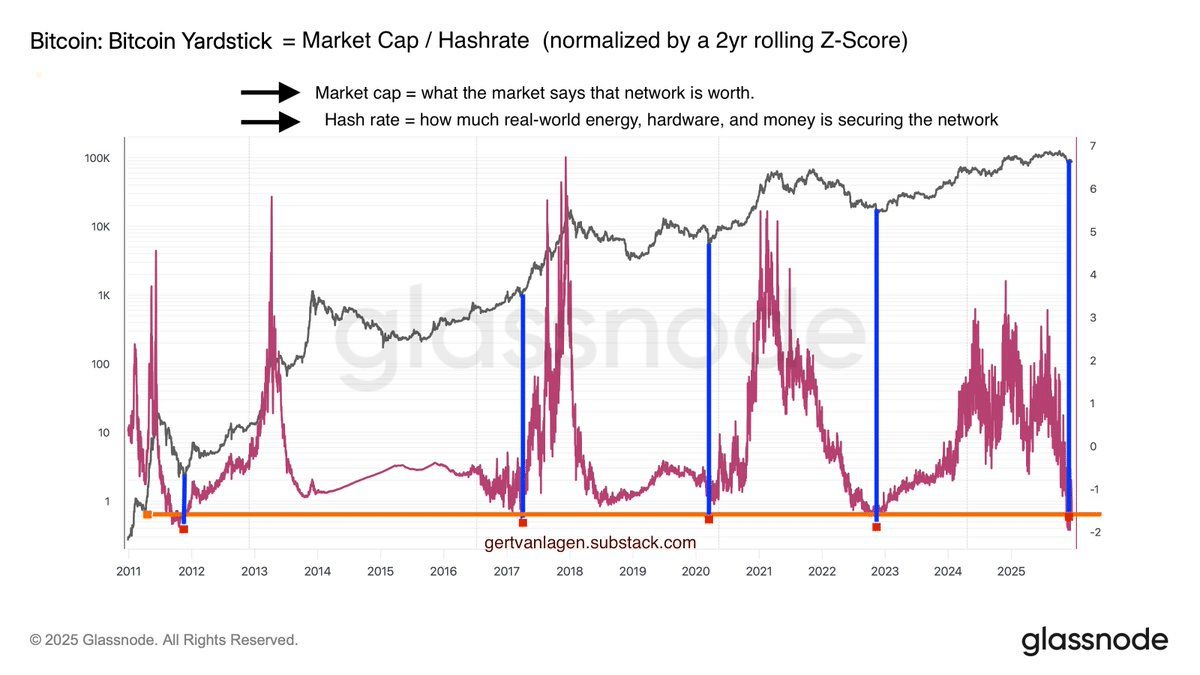

Indicador histórico acende alerta raro e sugere que o Bitcoin pode estar no fundo do ciclo

Motta diz que cassação de Ramagem foi para evitar desgaste com STF