2026年1月、ステーブルコイン市場が大きな節目を迎えた。オンチェーン上の取引総額は単月で1京ドルを超え、過去最高を更新した。なかでもUSDCが成長をけん引し、決済総額は8兆4000億ドルに達した。競合を大きく引き離したほか、ビザとマスターカードの月間決済額合計をも上回り、ブロックチェーン基盤の決済インフラとして存在感を強めた。

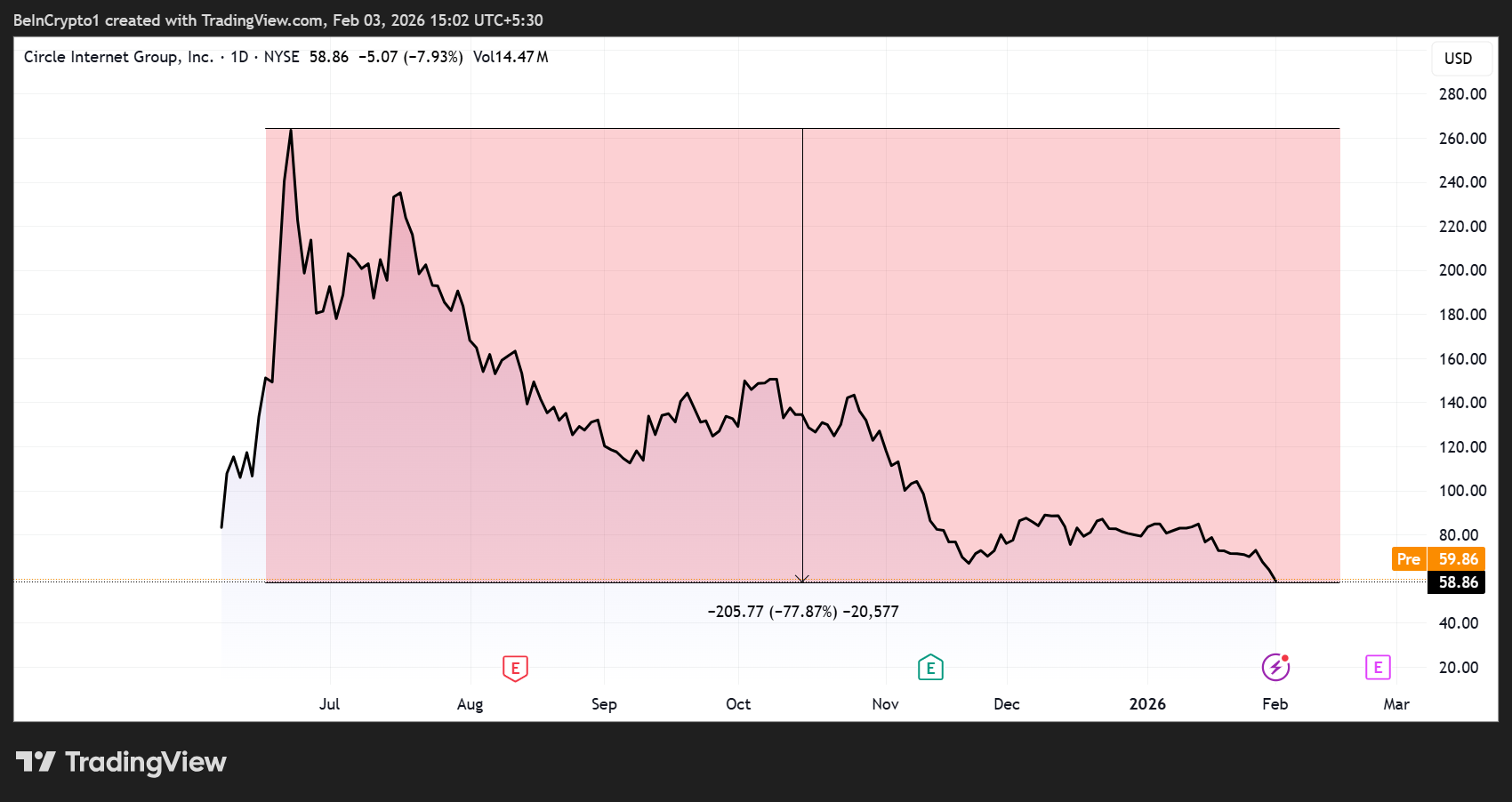

一方で、USDCを発行するサークルを巡っては、市場での評価が伸び悩んでいる。オンチェーンで示される実需の拡大と、株式市場における同社株価の動きとの間には乖離が生じており、暗号資産経済の成長が企業価値にどう反映されるのかが改めて問われている。

USDC、1月取引額が8兆4000億ドル サークル株は80%下落

アルテミスのデータによれば、1月のステーブルコイン取引は、デジタルドルが限られた暗号資産用途を超え、主流の金融インフラに進出している最も強力な証左の一つだった。

サークルのマーケター、ピーター・シュレーダー氏によると、ステーブルコインの取引量は1月だけで10兆ドルを突破し、その大部分(8兆4000億ドル)がUSDCだった。

一方、ビザとマスターカードの月間決済合計は通常2兆ドル程度にとどまる。しかし投資家は依然として懐疑的だ。サークルの株価は7か月前のピークからおよそ80%下落し、アナリストや市場参加者の間で激しい議論を呼んでいる。

Circle(CRCL)株価推移。 出典: TradingView

Circle(CRCL)株価推移。 出典: TradingView

エクイティファンド執行者のダン・タピエロ氏は、2025年にステーブルコイン総取引量が33兆ドル、1月単月で10兆ドルに上ったにもかかわらず、サークル株は成長ではなく失敗を織り込んだ状態だと指摘した。

他の関係者も市場がサークルの役割を誤認しているとの見方を示す。いまだにフィンテック企業として扱われており、本来の金融インフラとしての側面が過小評価されているという。

もしこの見方が正しければ、規制されたデジタルドルが決済・財務・為替・資本市場において持つ戦略的な重要性が過小評価されていることになる。

規制明確化でUSDC上昇 市場は見落とし

サークル自身もこのストーリーを強調している。規制明確化、機関投資家の参入、オンチェーン技術の融合により、今やステーブルコインは世界規模で展開されているとしている。

利用実態と企業価値の乖離は暗号資産全般に見られる現象である。アナリストによれば、1月のステーブルコイン取引額10兆ドルは年換算で約120兆ドルとなり、暗号資産市場全体の時価総額約3兆ドルの40倍近くに相当する。

この文脈で、ステーブルコインは最も現実世界で成功している暗号資産プロダクトと位置づけられつつある。一方で、それに連動する資産の価値は実態を反映し切れていない。

他方、規制順守がサークルのステーブルコインにとって最重要の差別化要因となっている。USDCの優位性は、サークルのコンプライアンス重視の姿勢に起因し、世界的なデジタル資産規制強化の中で機関投資家の支持を集めている。

アルテミスのデータによれば、ステーブルコインの利用量は2023年初頭の約1兆ドルから過去最高水準に拡大しており、USDCが複数の指標でUSDTとの差を広げている。

USDT・USDCの各種指標比較。 出典: Artemis

USDT・USDCの各種指標比較。 出典: Artemis

同時に、流動性も拡大し続けている。ステーブルコイン全体の供給量は過去最高となる約3100億ドルに迫っており、一部アナリストは「3000億ドル超の投資予備資金(ドライパウダー)」と表現する。

これは、マクロ経済や規制環境の明確化を待つ潜在需要を示している。

関連コンテンツ

MetaMask、トークン化された米国株・ETF・コモディティの提供開始

Galaxy CEOのMike Novogratzは量子コンピューティングをビットコインへの大きな脅威とは見ていない

マーケット

シェア

この記事をシェア

リンクをコピーX (Twitter)LinkedInFacebookメール

Galaxy CEOのマイク・ノヴォグラッツは量子